2024年中,老鋪黃金(06181.HK)驚艷亮相港交所(00388.HK),迄今為投資者帶來了十數倍的回報。按其2024年6月IPO時的發售價40.50港元計,現價726.50港元意味著老鋪黃金為在招股時已買入該股的投資者帶來了接近17倍的回報!其股價最高時是在今年7月初,一度達到1,108.00港元,比發售價高出了26倍。

最近,2010年已在深交所上市的新零售黃金概念股潮宏基(002345.SZ)也向港交所提交了上市申請,是否會掀起又一場“老鋪黃金式”的狂潮?

潮宏基與老鋪黃金有何區別?

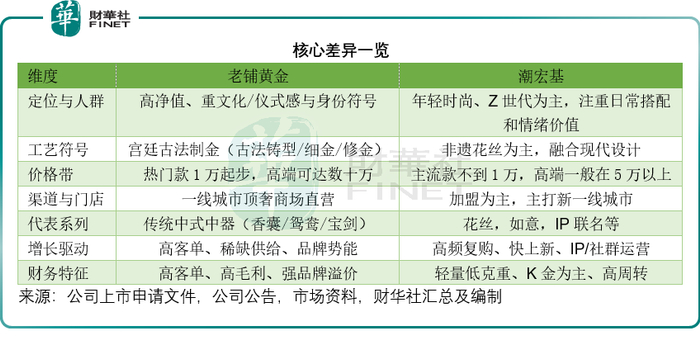

潮宏基與老鋪黃金同屬“國潮黃金”,但在定位、價格帶、工藝符號、渠道與增長路徑上差異顯著;老鋪黃金走的是“高奢古法“——稀缺加身份符號的驅動;潮宏基走“時尚非遺”——輕量加日常搭配驅動。

從定價來看,老鋪黃金主攻萬元級以上高客單,強化“身份與傳承”;潮宏基主流千元-萬元,強調“可負擔的國潮”,45歲以下客群占大比重。從渠道與營銷來看,老鋪黃金主打直營和頂奢,強調稀缺與體驗,而潮宏基主推加盟和數字化運營,上新快,迭代快。

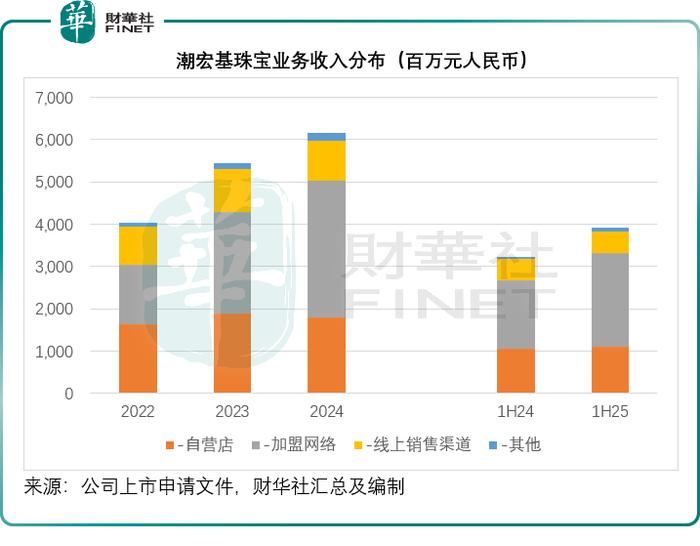

2025年上半年,潮宏基珠寶業務的自營店收入占了其珠寶業務總收入的28.25%,較上年同期下降了4.31個百分點,而加盟網絡的收入貢獻占比則從上年同期的49.83%上升至56.55%。從毛利率來看,2025年上半年其珠寶自營店的毛利率達到35.29%,而加盟網絡的毛利率只有16.58%,這也是其珠寶業務毛利率低于老鋪黃金的一個重要原因——潮宏基珠寶業務的2025年上半年毛利率為21.77%,而老鋪黃金為38.09%。

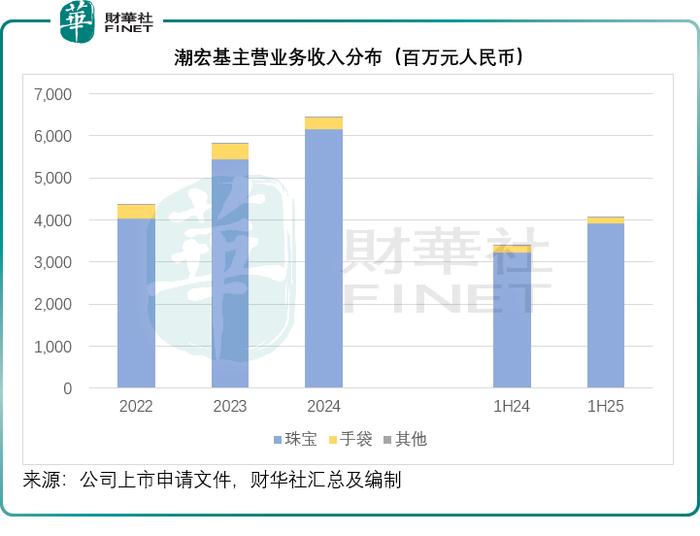

潮宏基除了從事珠寶業務外,于2014年還收購了面向年輕消費者的時尚手袋品牌FION菲安妮。2025年上半年,手袋業務貢獻的收入占了總收入的3.02%,約有1.23億元人民幣,按年下降了17.39%,其中線上銷售渠道占了該業務收入的一半左右。手袋業務的毛利率要比其珠寶業務高得多,2025年上半年毛利率高達61.26%,是珠寶業務的2.8倍,但由于手袋業務的貢獻相對較少,盡管其毛利率比珠寶業務高得多,對潮宏基的整體毛利率貢獻有限。

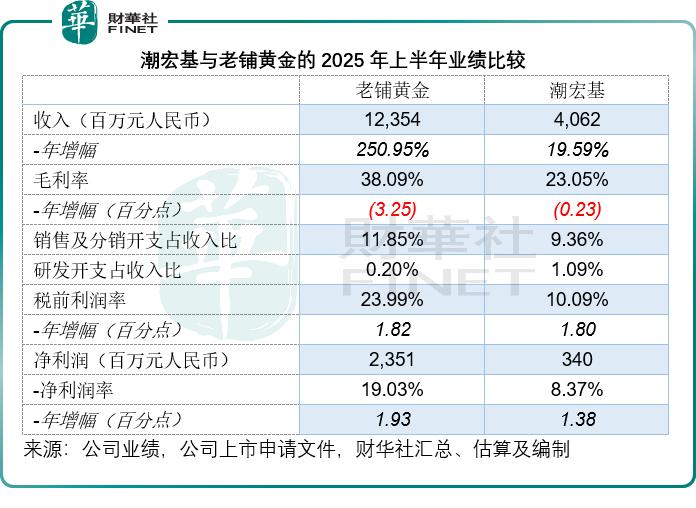

見下表,從收入體量來看,潮宏基僅相當于老鋪黃金的三分之一,而且由于潮宏基的珠寶產品定位不同、客單價較低,以加盟店為主,毛利率要比老鋪黃金低得多,不過,為了樹立高奢品牌和進行更多吸引高端客戶的營銷活動,老鋪黃金的營銷開支也要高得多,就2025年上半年的業績而言,其營銷開支占了總收入的11.85%,而潮宏基的占比為9.36%。潮宏基的2025年上半年凈利潤率還不到老鋪黃金的一半。

值得留意的是,老鋪黃金于2024年6月28日上市,在上市之前的2024年上半年,其銷售業績體量還不如現在的潮宏基,約40.59億元人民幣。但是在一年之后,老鋪黃金的收入就增長超兩倍半,除了因為期內金價上漲,買金保值的消費概念升溫之外,老鋪黃金在一年前通過IPO融資提升其運營實力,或也是一個原因。

從其籌資用途來看,老鋪黃金用73%以上的資金(約5.2億港元)用于擴張銷售網絡和促進國內外門店的品牌國際化,11%以上的資金用于提高品牌知名度,換言之,有84%以上的資金用來夯實營銷實力,這也為其在金價上漲的消費行情中一馬當先提供了助力。

那么潮宏基赴港IPO又能不能像老鋪黃金那樣,迅速擴充實力呢?

潮宏基的未來發展計劃

潮宏基計劃將港股IPO融資所得用于:

1)海外擴充;

2)興建新生產基地,以增強內部生產能力;

3)用于內地開設三家“CHJ?ZHEN臻”品牌旗艦店;

4)用于營銷及品牌建設以支持其國內外的拓展;

5)用于營運資金及一般企業用途。

2025年6月30日,潮宏基合共擁有1,542家線下珠寶店,其銷售網絡覆蓋全國200多個城市的201家自營店和1,337家加盟店,另外還有四家海外門店。

2025年6月30日,合共擁有219家FION菲安妮門店,其中包括86家自營店和133家加盟店。手袋店除了有20家門店位于香港及新加坡外,其余皆在內地。

該公司自2024財年起將珠寶業務擴展至海外,在馬來西亞開設了第一家CHJ潮宏基海外自營店,隨后在泰國開設了另一家加盟店。2025年則在柬埔寨開設了兩家加盟店,該公司表示計劃在2028年底前在海外開設20家自營店,并預計新海外自營店的平均初期盈虧平衡期約三個月,現金投資回本期約18個月。

潮宏基表示,為了保留古法花絲鑲嵌工藝并確保產品品質,對于精細手工制作的高端珠寶和組建,由其自有的浦江生產基地進行加工,而在2025年上半年,該生產基地的產能利用率已高達133.8%,因此計劃購入不超過兩萬平方米的土地,不晚于2026年上半年開始建造新的生產基地。

另外,還計劃擴大定制高級珠寶品牌“CHJ?ZHEN臻”,后者的產品定價為萬元級別,在內地一線及新一線城市的高檔購物中心開設三家旗艦店,直指老鋪黃金的腹地。

潮宏基的表現值得期待?

潮宏基為深交所上市公司,按現價15.20元人民幣計算,其市值為135億元人民幣,今年以來的股價漲幅達到165.43%。

得益于金價上漲和零售金需求強勁,今年以來的金飾股都有不俗的表現。老鋪黃金今年以來的股價漲幅在兩倍以上,而恒生指數成分股周大福(01929.HK)以及今年6月末上市的周六福(06168.HK),股價漲幅都在1倍以上。

從市盈率估值來看,當前潮宏基的A股市盈率約為29.23倍(按其A股市值與截至2025年6月末止12個月經調整凈利潤計算),低于老鋪黃金的35.34倍以上。

潮宏基的港股IPO無疑為其擴張計劃提供了關鍵的資金支持,尤其是在海外市場拓展、產能提升與高端化布局方面。然而,能否復制老鋪黃金的資本神話,仍需面對幾個核心問題:

一是模式差異帶來的增長邏輯不同。老鋪黃金憑借高奢定位、直營模式和稀缺性溢價,在高金價周期中充分受益于高凈值客戶的保值需求與品牌增值;而潮宏基依賴加盟網絡快速鋪開規模,雖有助于占領大眾市場,但毛利率較低,且盈利能力受加盟商效率與終端動銷影響較大。

二是高端化轉型與多品牌協同的挑戰。潮宏基推出“CHJ?ZHEN臻”系列直指萬元價位帶,試圖切入老鋪黃金的客群,但品牌認知重塑需要時間,且高奢門店運營成本與營銷投入將顯著上升。另一方面,手袋業務雖毛利率高,但規模萎縮,未能形成第二增長曲線,反而拖累整體收入增長。

三是市場環境與估值邏輯的變化。老鋪黃金上市時恰逢黃金消費與投資需求雙重爆發,且港股市場對稀缺性高增長標的給予極高溢價。而潮宏基目前A股估值已反映部分預期(年內漲幅超165%),港股IPO可能面臨更理性的資金面對標:投資者會更關注其加盟模式下的盈利質量、海外擴張的實際回報周期,以及能否在規模與品牌溢價之間找到平衡。

短期內,潮宏基或可借助IPO資金加快布局,享受金價上行帶來的行業紅利;但中長期看,其能否真正實現“老鋪式”增長,取決于高端化戰略的落地成效、海外門店的盈利能力,以及能否在數字化與供應鏈效率上構建護城河。

若潮宏基能成功提升品牌價值、優化渠道結構,并兌現海外盈利預期,或有望成為又一個跨市場資本的焦點;但若僅依賴加盟擴張而未能提升盈利水平,則可能陷入“規模不經濟”的困境。投資者需密切關注其IPO后門店效率、毛利率變化及高端系列的市場接受度。

結語

總而言之,潮宏基與老鋪黃金雖同屬黃金賽道,但基因不同、路徑各異。老鋪黃金是“稀缺性+高溢價”的資本故事,而潮宏基是“規模擴張+轉型突破”的成長敘事。在黃金消費長期景氣的背景下,潮宏基的港股之旅值得期待,但復制“17倍回報”需天時、地利、人和三者共振,投資者應理性看待其階段性與結構性的機會與風險。

?作者|毛婷

?編輯|Lily

4001102288 歡迎批評指正

All Rights Reserved 新浪公司 版權所有